五矿期货重庆营业部

作者:五矿期货 赵钰

报告要点

一、 3月回顾:加速下跌

二、 4月展望:边际改善

一、3月回顾:加速下跌

3月铁矿加权大幅下跌,开盘863.5点,最高874点,最低742.5点,收于746点,全月跌118点,或-13.66%。3月“两会” 提出加快发展高质生产力,对于一贯依赖短期强刺激的黑色板块来说相对利空。3月初我们认为“负反馈”进入到尾部阶段,而价格走出加速趋势。价差方面,本轮“负反馈”下跌进入到现货市场兑现阶段后,对近月影响更大,因此不同于去年3月下跌时近远月价差走阔,本次价差呈现出现货更弱,远月稍强,价差走缩的特点。基本面方面,3月铁矿库存加速累积,非主流矿山加快供应,铁水下跌,供需方面均利空价格。

二、4月展望:边际改善

供应

3月全球发运量周均3076万吨,2月2773万吨,1月2746万吨。3月供应增加较为明显,主要来自非主流矿的增产。2月矿均价122美元,3月107美元,预计随着价格下跌,非主流供应将显著减少。

4月第一周,全球铁矿石发运总量3245.8万吨,环比减少142.5万吨。Mysteel澳洲巴西铁矿发运总量2694.2万吨,环比减少116.9万吨。澳洲发运量1854.3万吨,环比减少217.7万吨,其中澳洲发往中国的量1519.6万吨,环比减少273.4万吨。巴西发运量839.9万吨,环比增加100.8万吨。

今年外矿发运增幅最为明显的是巴西矿,淡水河谷累计发运比去年增加19.7%,供应对一季度价格形成压制。后续需要观察巴西及非主流矿的供应。

需求

日均铁水产量223.6万吨,同比-8.8%。3月周均铁水仅221.7万吨,而2023年3月周均铁水238.3万吨。钢厂盈利率33.33,环比+4.8个百分点。五大材产量865万吨,环比+9.51万吨。其中螺纹213万吨,环比+2.9万吨。热卷326万吨,环比+3.6万吨。

库存

港口库存14452万吨,钢厂库存9280万吨,整体在季节性中低位。结构上看,钢厂因利润偏低,对补库保持谨慎,体现在库存持续去化,而港口贸易矿逐渐累库。从过往年份看,在春节后的2-10周港口库存达到高点,随后展开去库。今年供应高于去年,需求低于去年,节后第八周仍未有效去库,关注未来3周港口库存,预计4月会见到库存拐点。

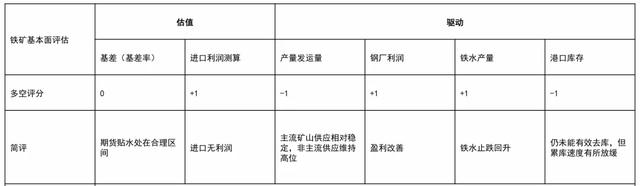

估值

现货折盘面865元,主力合约基差约49元。整体处在合理区间。

宏观

3月份,制造业PMI 50.8%,比上月上升1.7个百分点,高于临界点,制造业景气回升,出口贡献较大。产业政策上,4月3日国家发展改革委 等部门会同有关方面将继续开展全国粗钢产量调控工作,坚持以节能降碳为重点,区分情况、有保有压、分类指导、扶优汰劣,推动钢铁产业结 构调整优化,促进钢铁行业高质量发展。为配合做好产能产量调控工作,相关部门将联合开展全国钢铁冶炼企业装备基础信息摸底工作。经济政 策上,关注月底政治局会议。

小结

钢铁行业供需矛盾由来已久,市场缺乏信心缺乏成交和流动性,情绪悲观。究其悲观原因,一是作为钢铁最大的单一下游,地产长期提而不振, 影响用钢需求,二是低利润与高产能的组合让市场担忧重蹈2014-2015年的覆辙。

我们注意到,因价格下跌,材、焦、合金生产商都选择主动缩减供应,而铁矿今年供应超出市场预期,3月仍在高位,我们认为当前价格已跌破100美元,铁矿供应有望在4月出现收缩。需求端,由于材的去库表现尚可,利润有所恢复,预计4月铁水产量将逐步上行。铁矿基本面边际改善,若铁水、材的表需能连续几周表现强劲,则有望令市场恢复信心。宏观及政策上,2024年继续粗钢压减,利空铁矿;海外美国非农数据强劲,降息预期减弱,利空商品;关注4月底政治局会议有无利好政 策。技术上,当前仍未摆脱下跌趋势。重点关注政策、下游钢需、铁水,以及海外发运。

未来利多场景:1、政策预期;2、钢厂有利润后主动补库存;3、外矿供应减少。

未来利空场景:1、铁水复产受阻,库存久不降低;2、非主流矿山加快供应;3、限产政策。

免责声明:本报告信息均来源于公开资料或实地调研,我公司及研究人员对信息的准确性和完整性不作任何保证,本报告中的信息、观点均反映报告初次公开发布时的判断,可能会随时调整;报告中的信息及观点不构成投资要约或买卖建议,投资者据此作出的投资决策及结果与本公司和作者无关。投资有风险,入市需谨慎。