文/家和

2024年1月,重庆三峡银行召开“三攻坚一盘活”改革动员部署会,提出强化营收管理、优化负债管理、清理低效资产等措施。

分析人士认为,近年来重庆三峡银行在股权架构、董事会改革等方面进行调整,努力提升公司运营水平,不过,整体来看该行仍面临诸多挑战,包括宏观经济下行对资产质量产生较大压力、盈利能力弱化、资产行业及客户集中度较高等,未来不排除这些因素影响其上市进展。

盈利能力持续弱化

重庆三峡银行前身为万州商业银行,2008年重组后变成股份制商业银行,为重庆市属重点国企。公开信息显示,受息差收窄、非息收入下降以及贷款拨备计提力度上升影响,该行净利润有所下滑,盈利能力持续弱化。

2020年,重庆三峡银行实现营收45.43亿元,同比增长1.15%;净利润15.04亿元,同比下降6.34%。该行加权平均净资产收益率9.24%,低于上年的11.01%;资产利润率0.68%,低于上年的0.78%;资本利润率9.42%,低于上年的11.01%。

2021年,重庆三峡银行实现营收52.47亿元,同比增长15.50%;净利润14.97亿元,同比下降0.47%。该行加权平均净资产收益率8.33%,资产利润率0.63%,资本利润率8.75%,三者较上年进一步下滑。

到了2022年,重庆三峡银行实现营收46.06 亿元,净利润 11.93 亿元,分别同比减少12.21%和20.32%。具体来看,报告期内该行利息净收入39.53亿元,同比减少6.61%;手续费及佣金净收入2.65 亿元,同比减少 42.32%,投资收益和公允价值变动收益合计3.19亿元,同比下降41.36%;计提贷款减值损失20.89亿元,较上年增加5.42亿元。该行加权平均净资产收益率5.93%,资产利润率0.47%,资本利润率6.59%,表现为继续走低。

值得一提的是,重庆三峡银行的资产质量也不太乐观,不良贷款余额持续上升。2020年-2022年,该行不良贷款余额分别为13.37亿、15.94亿、24.13亿元,不良贷款率分别为1.30%、1.33%、1.77%。

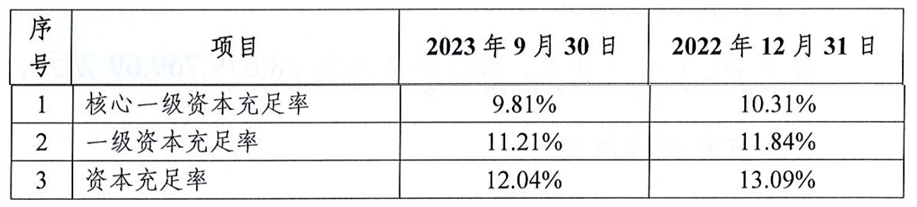

2023年前三季度,重庆三峡银行实现营收38.52亿元,同比增长9.07%;净利润8.94亿元,同比增长6.38%。报告期末,该行资本充足率12.04%,一级资本充足率11.21%,核心一级资本充足率9.81%。国家金融监督管理总局数据显示,三季度末,商业银行(不含外国银行分行)资本充足率为14.77%,一级资本充足率为11.9%,核心一级资本充足率为10.36%。对比来看,该行三项指标均低于商业银行平均水平。

分析人士认为,重庆三峡银行息差收窄,同时受非息收入下降以及贷款拨备计提力度上升影响,净利润有所下滑,盈利能力持续弱化。未来,该行的盈利增长可能受到以下因素的影响:宏观经济下行风险依然存在,该行面临不良资产上升压力,进而可能影响其盈利水平;利率市场化的推进、对小微客户减费让利的政策要求以及同业竞争加剧,该行息差面临进一步下行压力等。

资产质量面临较大下行压力

作为“后三峡”的资金主办行之一,重庆三峡银行在获取政府资源方面具备优势,不过,中诚信国际评级报告认为,受宏观经济下行和房地产行业波动影响,该行不良和关注贷款增长较快,资产质量仍面临较大下行压力,且该行资产行业和客户集中度较高,业务结构有待进一步优化。

金融投资方面,重庆三峡银行2022 年末金融投资规模为709.02亿元,较年初增长0.42%。评级报告显示,该行2022 年以来持续压降非标投资规模,并加大对已发生信用减值投资资产的核销处置力度,年末金融投资中划入第二阶段的投资资产余额较年初下降 7.83亿元至 1.89亿元,划入第三阶段的投资资产余额较年初下降11.17亿元至8.90亿元,主要为当地房地产业类信贷客户,担保方式以抵押为主,目前处于法院执行或企业破产重整阶段,后续仍需关注非标不良资产处置进度。此外,年末该行投资资产减值准备余额为 4.03 亿元。整体来看,该行存量非标投资发生减值资产的比例较高,拨备计提压力依然较大,相关风险需密切关注。

信贷资产方面,重庆三峡银行以对公贷款为主,近年来对公贷款在总贷款中占比保持在 70%左右。受宏观经济下行和房地产行业波动等因素影响,部分房地产业、批发零售业和制造业客户资金周转出现困难,导致该行资产质量持续承压。

根据评级报告,重庆三峡银行2022年新发生不良贷款33.31亿元,同比增长20.63亿元。该行存量不良贷款中房地产业和批发零售业不良贷款分别为 9.43亿和 8.61亿元,分别在总不良贷款中占比39.07%和 35.67%,其中房地产业不良率较年初上升8.94 个百分点至 9.16%(上报监管口径)。该行大额不良占比较高,年末前十大不良贷款合计占总不良的73.64%,担保方式以抵押和保证为主,面临一定处置压力。关注贷款方面,该行将部分存在风险的房地产和批发零售业贷款计入关注类,年末关注贷款余额较年初大幅增长 47.32%至 84.31 亿元,在总贷款中占比较年初上升 1.41 个百分点至 6.18%,考虑到房地产行业风险分化趋势明显,相关贷款仍面临较大下迁压力。此外,该行针对暂时出现还款困难但经营较为正常的客户办理贷款展期、借新还旧、无还本续贷和延期还本付息业务,年末上述贷款余额合计 71.01亿元,在总贷款中占比 5.21%,其中关注贷款18.51亿元,不良贷款 8.10亿元,在宏观经济下行环境下,上述贷款易转化成不良贷款,资产质量仍面临较大下行压力。

根据重庆三峡银行年报,2022年末,该行不良贷款余额 24.13亿元,较年初增加 8.19亿元;不良贷款比例 1.77%,较年初增加 0.44个百分点。全行贷款五级分类情况如下:

贷款行业投向方面,重庆三峡银行对公贷款主要集中于租赁和商务服务业、水利/环境和公共设施管理业、批发和零售业、房地产业以及建筑业。截至2022年末,该行上述行业对公贷款在总贷款中合计占比48.91%,房地产业贷款和个人按揭贷款在总贷款中合计占比较年初下降 5.68个百分点至 22.08%。此外,该行信用债及非标投资主要投向房地产和政府融资平台。该行对房地产业以及地方政府融资平台的信用敞口较大,集中度较高且这两类贷款受到政策影响较强,对此需保持密切关注。

客户集中度方面,由于投放较多大额国有企业和基础设施建设项目贷款,重庆三峡银行客户集中度有所上升。根据评级报告,截至2022年末,该行最大单一客户贷款余额和前十大客户贷款余额占资本净额的比例分别较年初上升 0.67和 4.85个百分点至6.35%和 37.00%。此外,该行最大单笔非标投资和前十大非标投资分别占资本净额的 4.10%和18.50%。从贷款的担保方式看,该行以抵质押贷款为主,截至2022年末,抵质押贷款在总贷款中占比54.38%,保证贷款占比29.20%。虽然抵质押方式有助于在一定程度上缓释信用风险,但也进一步加大了该行房地产行业风险敞口,在宏观经济下行时期,抵质押物面临较大的市场风险,保证类贷款可能面临由于担保能力和代偿意愿减弱而带来的风险,相关风险需保持关注。

版权声明:本文版权归“发现.华网”所有,如需转载请在文后留言,经允许后方可转载,并在文首注明来源、作者,文末附上“发现.华网”二维码。